个推2020“人人都是增长官”:金融行业如何实现超级增长

- 品牌动态

发表于2020年9月2日

发表于2020年9月2日

8月29日,个推品牌活动2020“人人都是增长官”第二站在金融中心上海成功举办。本站,个推携手PMCAMP和Power Platform中文社区,邀请了四位数字金融领域的专家,围绕“金融行业如何实现超级增长”的主题,为现场来宾及线上观众深入分享了金融行业实现数字化升级的新路径。

以下是上海站分享嘉宾的精华提炼

(文章结尾附增长课件下载)

用户增长思维金字塔

中国平安人寿保险公司互联网APP总经理 沈玮

曾任蚂蚁金服集团用户运营总监、京东金融市场高级总监、万达新零售运营总监。擅长保险互联网、金融互联网、互联网用户增长、第三方支付,同时对实体商业互联网+转型、O2O运营、新零售等方面业务实操与管理运营有着丰富的经验。

目前移动互联网用户增速逐步放缓,行业内流量的获取和竞争越发严峻,主要流量都掌握在头部APP中;同时,随着流量时代的结束,获取一个新增用户所需要的成本也越来越高。在这种情况下,“用户增长”已经不能用原先的增加用户体量、新增量的方式进行,应当更多把目光聚焦于“价值用户”和“超级用户”,专注于对流量的深度运营。

打造活跃行为与业务融合的商业模式是提升“价值用户”活跃度的一种切实有效方法。以“平安run”计划为例,“平安run”是平安人寿推行的健康管理计划,用户可以自定义设立目标,每天上传运动步数,如在两年内达到健身目标,就可以免费获得保额增长的权益。“平安run”计划帮助用户养成了科学合理的运动习惯,引导用户健康生活,同时对于App来说,这种方式也有效地提升了核心用户的活跃度。

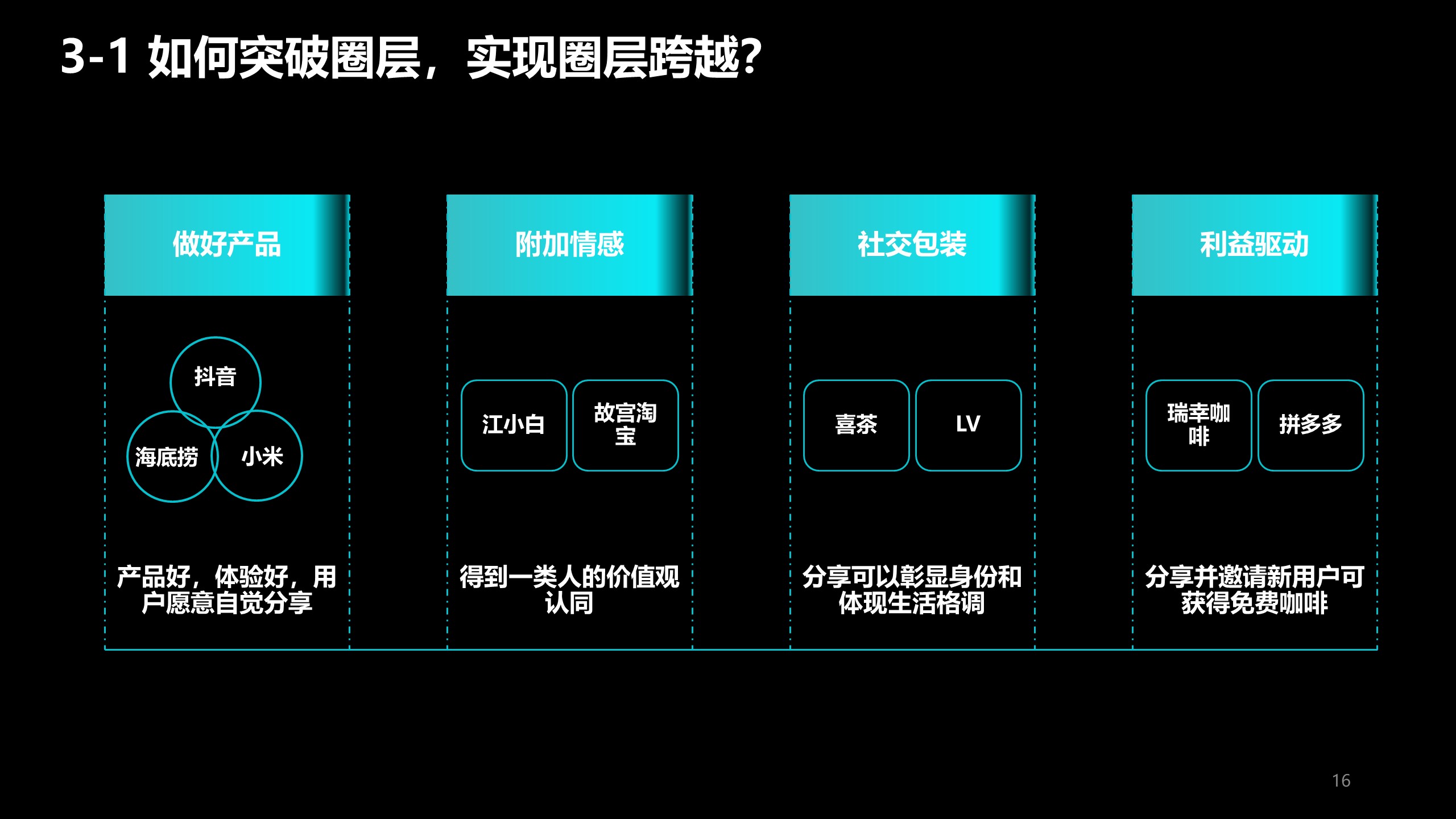

此外,在用户增长策略打造过程中,还可以参考抖音、海底捞、江小白等的运营策略,通过好产品和好体验引导用户自觉分享、附加产品情感、社交包装等方式“突破圈层”,实现圈层跨越,达到病毒式增长的效果。

用户增长是一个系统化、综合化的体系,是由行业、竞品、痛点、产品、渠道、创意等要素综合作用的结果。如果完全照搬别人的理论,未必适合自己的产品,应当要结合产品的实际情况进行实践及不断调整和迭代。

用数字击破痛点,打造金融数字化运营生态圈

个推金融服务事业部总经理 王亚平

全面负责个推金融行业技术及数据服务,基于个推技术及大数据能力,深入洞察金融机构用户增长及运营需求,为多家头部金融机构提供服务。

当下,金融行业用户线上化迁移进程加快,金融机构对于数字化运营的要求越来越高。个推基于独创的“6R”数智增长理论,并与多家金融机构进行深度合作,提出了针对金融行业不同业务场景的金融大数据解决方案,将数据和技术深度融合,有效帮助金融机构加速完成数字化升级,实现从“获客”到“激活”再到“增殖”的用户全生命周期智慧化运营。

对于金融机构来说“增殖”是比较关键的一环,代表着用户资产的增长。个推金融大数据解决方案,通过“收(Revenue)”和“留(Reservation)”两步,帮助金融机构有效的将用户留存下来,并制造机会使得用户创造更多价值。

收(Revenue)指的是增加收益,即提高单个用户创造的价值。以银行为例,有别于过去用户用手机银行处理存钱,转账比较简单的业务场景,现在银行的产品和服务已经多样化,包括交易业务、生活缴费业务、理财业务,贷款业务等。如何将丰富的业务推荐给需要的用户?

个推在与某银行合作的过程中,通过自有全网数据与银行业务数据融合建模,将用户多样性需求与银行丰富产品进行精准匹配,优化交叉营销策略,以触达更广泛的用户群体,在降低银行营销成本的同时,有效提升用户活跃度和满意度。

留(Reservation)指的是用户留存,即要做好核心客户流失预警和挽留,又要将非核心客群向核心客群转化。个推金融大数据解决方案通过将不同用户分群,再对不同群组的用户进行细分维度的大数据洞察,有效提升金融机构用户留存效果。比如对长尾客户的转化,金融机构可以借助个推数据能力挖掘有价值的隐藏客户,并根据用户的特征标签推荐产品和服务,促使其向核心客户转化。

中国电信翼支付的数字增长之路

中国电信翼支付客户经营事业群助理总裁 李浩

现任中国电信翼支付APP产品负责人,曾就职于:华为、东方财富网、天天基金网等企业,在互联网金融领域10年研究和实战经验。

中国电信翼支付在数字增长过程中注重“人与场景”的匹配,用户、产品和商户之间的“匹配”程度越高,用户购买产品促成消费的意愿就越大,正如拼多多是“商品”找“人”,今日头条是“内容”找“人”,金融数字化运营的原则在于场景找人,其核心是以数据为驱动的精细化运营。

在用户触达方式上,翼支付特别重视有温度的推送。翼支付采用了个推消息推送服务,对用户进行精准触达。比如,翼支付通过自有营销数据分析发现,其核心用户喜欢关注时事热点、精品优惠活动相关信息,再借助消息推送服务丰富的用户标签和场景匹配优势进行精准推送,精准推送的热点消息打开率接近20%,远高于10%的平均水平,有效提升了用户活跃。

在活动运营中还要巧妙抓住营销节点,做好细节提升转化。以今年翼支付525年度活动为例,此次活动细分设置了预热阶段和爆点阶段,预热阶段主要通过拆红包的互联网裂变方式激活用户,在爆点阶段,翼支付通过实时展示优惠剩余名额,营造紧迫感,同时对位于商店附近的用户进行场景化营销,引导用户进行线上或线下消费,成功释放了消费潜力。

此外,在5G时代,翼支付也拥抱大数据、人工智能等新技术,探索“5G+金融科技”新模式 ,在支付媒介创新、智能授信、智慧风控、智能投顾等方面开展技术创新合作。

深耕场景,商业银行数字化运营实践及思考

中银金融科技有限公司高级产品经理 张军杰

拥有多年金融科技研发及管理经验,曾牵头负责中国银行金融IC卡、中银开放平台、中银移动管理平台等多个大型项目,荣获人民银行科技奖、IDC创新奖、亚洲银行家等多个奖项。在移动互联网、人工智能、区块链等银行场景应用方面有着丰富的经验,对银行数字化转型战略有深入理解及实践。

在数智时代,随着各行业数字化程度提升、客户行为日趋线上化,如何运用“数字化运营”思维以促进产品创新、优化服务模式成为了各家商业银行亟待突破的课题。

对于传统商业银行数字化转型,一方面,要通过数字化运营,深化客户为中心的理念,为提升银行海量存客的价值创造能力,以激发“存量活力”;另一方面,需要运用数字化运营思维,借力新技术发展契机,立足银行自身优势开展各类服务创新,以实现“增量动力”。

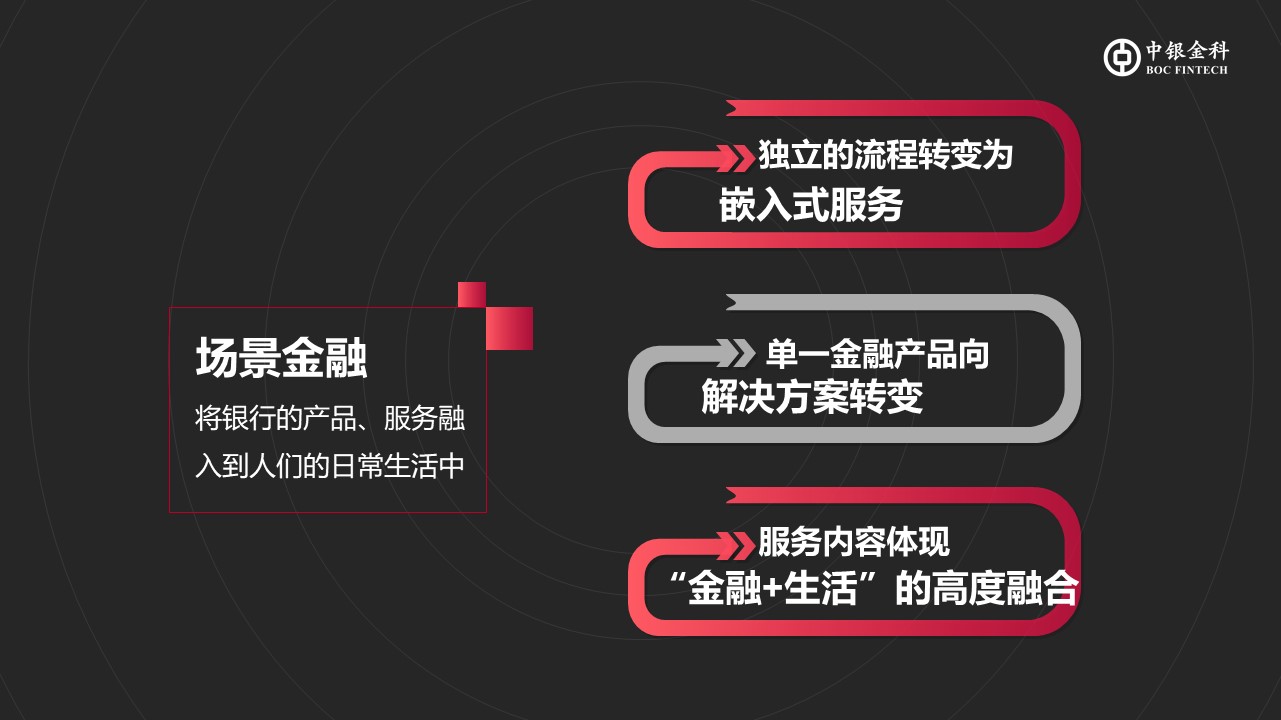

其中,实现“场景金融”是关键点之一,“场景金融”的含义是将银行的产品、服务融入到人们的日常生活中,包含了三个部分:在流程上,将独立的流程转变为嵌入式服务;在营销方式上,把单一金融产品向解决方案转变;在内容创新上,服务内容需要体现“金融+生活”高度融合。具体可以从三个方面入手:优势领域找场景、拓宽获客渠道;线上线下共联动、提升留存能力;金融科技一体化化、重塑变现模式。

商业银行业务领域受到互联网金融的强烈冲击,传统的盈利模式受到挑战,非金融场景建设和盈利能力还有待拓展。因此,商业银行数字化运营需要更多实践和思考,未来需要通过精准施策、开放合作、科技创新等更多的方式,挖掘场景化、数字化运营的新动能,打造跨业服务新生态。

关注【个推GeTui】微信公众号

(微信号:getui_2010)

回复关键词“金融”

即可领取上海站增长课件!

开发者工具

开发者工具

运营增长

运营增长

数据洞察

数据洞察

AI提效

AI提效

通用解决方案

通用解决方案

行业解决方案

行业解决方案

推荐文章

推荐文章